经历了黑暗的2022年之后,特斯拉股价在新年伊始就挨了一记闷棒。

市值缩水一个推特

2023年第一个交易日,特斯拉收盘大跌12%,市值一天缩水了470亿美元,比马斯克收购推特的440亿美元还多。现在特斯拉的市盈率只有20倍,这是该股上市之后的最低点。

尽管马斯克在推特上依然保持着乐观,“长期基本面因素非常强劲,但短期市场疯狂是不可预测的。”但现实无疑是残酷的。前两年股价一飞冲天的电动车龙头股特斯拉,显然已经逐渐回到地面。

过去一年特斯拉股价暴跌了七成,现在市值只有4000亿美元(截至美国时间周三收盘),距离巅峰时期的1.2万亿美元已经不可同日而语。与此同时,纳斯达克综合指数在2022年下跌了33%,而标普500指数只下跌了18%。

特斯拉季度交付数据未及预期

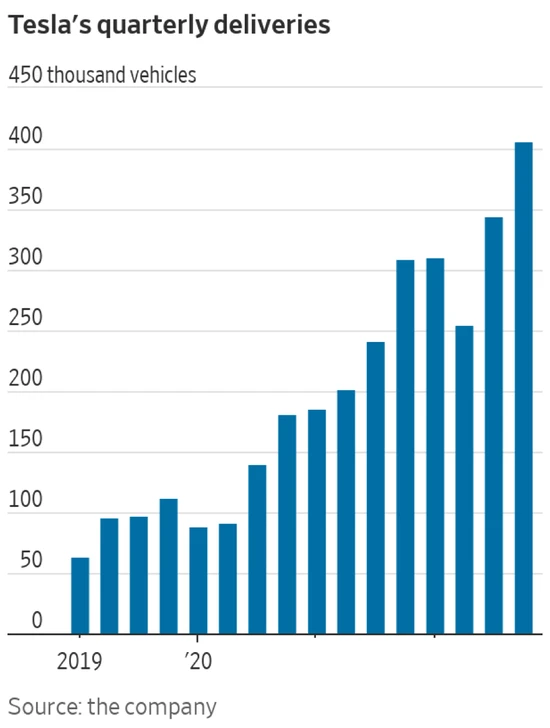

这次的利空因素是特斯拉周一公布的交付数据。特斯拉去年第四季度交付量为40.5万辆,低于分析师预期的42万辆。特斯拉去年全年总交付量为130万辆,同比增长40%,既没有完成此前设定的增幅50%目标,也低于分析师已经下调后的预期。去年10月底,特斯拉已经暗示可能无法完成年度交付量同比增长50%的目标,分析师也纷纷下调了特斯拉的交付量预期。

Wedbush分析师艾维斯(Daniel Ives)认为,考虑到经济环境并不乐观,特斯拉第四季度交付量已经是说得过去了,“我们认为这已经是相当不错的业绩了。”但市场显然并不这么认为。艾维斯写道,“投资者因为交付量数据不及预期而大举抛售,特斯拉2023年开门就不吉利。”

交付低于市场预期

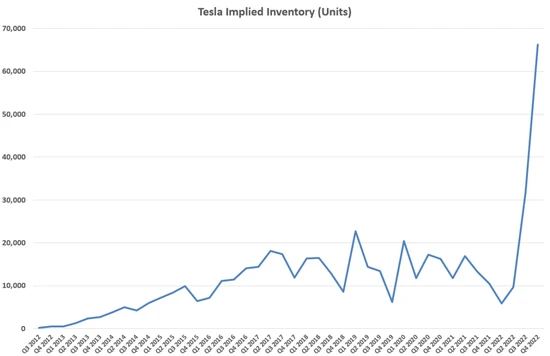

特斯拉第四季度总产量为44万辆,比交付量高出了3.4万辆。这表明去年交付量未及预期,并不是过去几年的产能孱弱问题。而且,特斯拉也和其他车企一样,出现了明显的库存问题。

特斯拉也面临着库存问题

特斯拉也面临着库存问题

从去年第二季度开始,特斯拉的库存开始显著增长,到去年年底已经超过6万辆,这是此前从未有过的情况。而过去高速增长时期,没有中间销售商的特斯拉始终处在供不应求的状况,库存保持在不到两万辆甚至几千辆的极低水平。

特斯拉在去年年底前所未有地对美国市场提供7500美元的折扣进行促销,在加拿大和墨西哥分别降价5000加元和7.5万墨西哥比索。在中国市场,特斯拉也已经降价促销。

为了冲交付量,马斯克还发邮件要求员工自愿放弃休假,努力在最后时刻完成交付量。但即便如此,特斯拉依然没有完成此前设定的交付量增长50%的目标。

虽然特斯拉在2022年交付量增长40%已经远远高于汽车行业的标准,但不可否认的是,特斯拉增长速度已经明显放缓,而且低于分析师预期水平,特斯拉还能保持怎样的竞争优势和增长势头,这才是让投资者感到担忧的。

资产缩水2000亿美元

从2019年到2021年,特斯拉的股价就像是坐上了火箭一般飙升,市值从450亿美元一路飙升到最高时的1.2万亿美元,随着一波又一波的激励期权兑现,马斯克的个人资产也从2019年时的200亿美元急剧膨胀到2021年底时的3400万亿美元,创下了全球超级富豪个人资产记录。

但随着特斯拉股价过去一年暴跌七成,马斯克的个人资产也距离2021年底的巅峰时期缩水超过了2000亿美元,同样创下了超级富豪的资产缩水记录。全球首富的位置,现在已经不是马斯克,而属于奢侈品巨头LVMH董事长兼CEO阿尔诺(Bernard Arnault)。

阿诺德的个人资产接近1700亿美元,而马斯克只有1300亿美元。过去一年,虽然全球股市都在大幅下调,科技巨头股价严重缩水,奢侈品巨头LVMH的股价却只下跌了2.5%。目前市值高达3890亿美元,高于特斯拉。

当然,在特斯拉2022年股价大跌的背后,马斯克本人占据了重要原因。他收购推特之后专注于大举裁员和业务扭转计划,无暇顾及特斯拉日常运营,诸多争议言行卷入政治斗争,更在特斯拉股价持续下跌之际,在一年时间内持续抛售套现390亿美元,这些都让特斯拉投资者非常不满。

但这一次,投资者更担心的是特斯拉基本面,去年交付量没有达到预期,2023年特斯拉还能否延续增长势头?1月25日,特斯拉将发布2022年财报,届时投资者将能够更为清晰地了解特斯拉的运营状况,也对2023年的业绩前景有更准确的预判。

华尔街下调预期

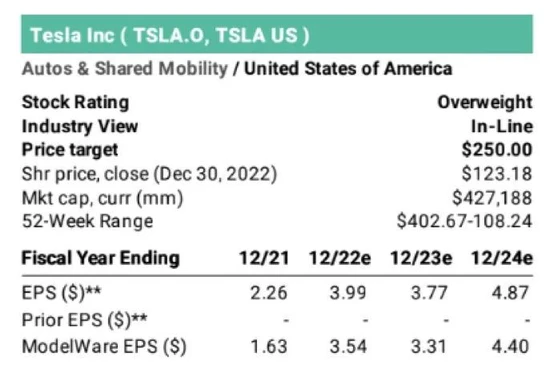

高盛、摩根士丹利等券商分析师纷纷下调了特斯拉的目标股价,目前华尔街对特斯拉的平均目标股价为233美元,较几周之前下调了60美元左右。分析师对特斯拉的推荐买入比例为64%,略高于标准普尔500成分股平均水平58%。

就在几个月之前,华尔街分析师还预计特斯拉2023年能够实现每股收益6美元。但现在没有几个分析师相信,特斯拉能够在2023年完成每股收益5.43美元。

Wedbush分析师艾维斯认为特斯拉今年美股收益可能会在5美元左右,即便是每股收益5美元来计算,特斯拉股价的市盈率也只有21-22倍。这个市盈率在科技公司里面并不算高。艾维斯给特斯拉设定的目标股价是175美元。

大摩分析师下调了特斯拉收益预期

还有更多分析师给出了更低预期。过去几年坚定看涨摩根士丹利分析师约纳斯(Adam Jonas)现在给出了最谨慎预期。他甚至预计特斯拉2023年利润会出现下滑,从去年年底的每股收益3.99美元减少到3.77美元。

无法忽视的因素是,经济放缓前景促使消费者需求放缓。马斯克上个月还指责央行上调利率影响了汽车消费需求。他也在不同场合多次强调,美国经济即将陷入衰退,而且下滑幅度可能会比2009年更为严重。在经济衰退的心理预期之下,消费者收紧支出,汽车将会是影响最大的消费支出。

在这样的预期环境下,华尔街分析师们对特斯拉2023年的交付量也保持着谨慎态度。德意志银行将特斯拉2023年交付量预期下调到184万辆,相当于同比增长40%。而高盛更是下调到180万辆。

面临诸多不利因素

独立分析师施密特(Matthias Schmidt)认为,2023年无疑会是检验真实水平的一年,各家电动车公司都必须更依靠自身实力,而特斯拉将会感受到这一点。特斯拉股东今年可能会迎来更多的失望指标。

施密特看来,特斯拉今年将面临几大不利因素:全球各大央行加息导致利率飙升,意味着汽车贷款利率大幅上涨,这会挫伤消费者购买新车的意愿;英国、德国和瑞典等国家开始削减购买电动车的补助。

在美国联邦政府今年给出的7500美元电动车购置退税补贴中,轿车类的退税定价门槛只有5.5万美元,皮卡和SUV的退税定价门槛是8万美元。超过价格的中高端车型就无法享受退税待遇。这意味着特斯拉高端的Model S和X都因为定价过高而无法享受优惠,而Model Y和Model 3也只有寥寥几款低端型号可以获得退税。这对特斯拉来说,是一个非常不利的市场竞争因素。

更为重要的是,各大车企纷纷进入电动车行业,消费者拥有更多选择,现在福特、通用汽车、大众汽车都已经推出自己的电动车型。在欧洲市场,特斯拉的市场份额已经从2019年时候的33%降到了15%左右。

华尔街尤其担心的是特斯拉在中国市场的增长前景,由于本土品牌强势崛起,中国电动车市场的竞争异常激烈,比亚迪已经超过了特斯拉的销量。

Wedbush分析师艾维斯在投资报告中写道,“中国市场占据了特斯拉全球增长的四成以上份额,这方面是一个重大担忧因素,特斯拉可能会在未来几个月进一步降价促销,以提振特斯拉在中国的市场需求。

马斯克才是关键因素

不过,马斯克和特斯拉依然有诸多坚定支持者。晨星(MorningStar)分析师哥德斯特恩(Seth Goldstein)认为,特斯拉依然能够保持增长趋势,到2030年他们的年度交付量将达到500万辆。

虽然特斯拉股价过去三个月暴跌55%,但方舟投资(Ark Innovation Fund)却一直在逢低买入。由于特斯拉股价大跌,方舟投资的投资价值也缩水了超过六成,落后于所有同类基金的表现。

就在周二特斯拉大跌12%之后,方舟投资的“木头姐”凯西·伍德(Cathie Wood)还在坚定看涨特斯拉。她表示,特斯拉股价还有巨大的上涨空间,相信未来五年股价可以从目前的100美元上方一路飙升到1500美元。

伍德表示,特斯拉在制造、技术、电池和材料方面,依然对其他行业竞争对手拥有明显的优势,相信未来几年Model 3的价格可以从目前的4.5万美元下调到2.5万美元。她认为,的确有不少人因为马斯克收购推特而抵制购买特斯拉,但只要特斯拉实现了成本优势,那么价格因素会吸引更多的购车者。

伍德看涨特斯拉的另一个因素是她相信特斯拉会在2024年推出完全无人驾驶的出租车队,在这个全新行业占据先机。“无人出租车行业利润率甚至高达80%,远远超过目前造车的25%-30%,从而将特斯拉的利润率提升到60%以上。”

不过,特斯拉2023年最可能的利好因素,或许还是马斯克的回归。

Wedbush分析师艾维斯在研报写道,现在马斯克和特斯拉必须做到三点。“第一,制定能够完成的2023年业绩目标、交付指标和稳定的利率;第二,停止抛售股票套现,并在下一次财报电话会议上作出明确承诺;第三,尽快确定推特CEO人选,以便特斯拉可以摆脱马斯克分心和不够专注的风险。虽然朱晓彤明显会在特斯拉承担更多职责,但马斯克今年必须更多亲自抓业务。”