1、Meta Platforms:跨世代互联网的践行者

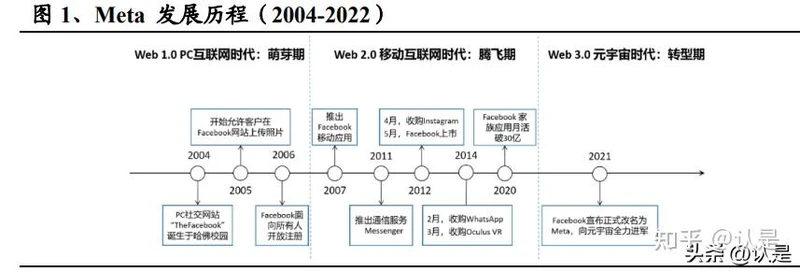

Meta Platforms:全球社交媒体龙头,起于 PC,兴于移动互联网,领于元宇宙。 Meta 的发展历程分为三个阶段: 1)萌芽期:Facebook 社交网站于 2004 年在哈佛校园上线,在之后的两年内陆续 针对不同用户放开使用。 2)腾飞期:2007 年,Facebook 移动版应用上线,正式步入 web 2.0 时代。随后, Facebook 的用户数一路攀升,到 2012 年在纳斯达克上市之时月活跃用户数已达 8.45 亿。上市初期,市场对 Facebook 能否抓住移动互联网浪潮以及商业化能力抱 有疑虑,但其后来移动端产品的大受欢迎以及付费移动广告产品 PYML 的成功打 消了市场疑虑。后续 Facebook 又通过收购 Instagram、WhatsApp 等基于移动互联 网产品,形成强大的社交网络护城河,建立了社交领域的垄断地位。截至 22 年 3 季度,Meta 系应用总月活人数(MAP)达 37.1 亿(yoy+4%,qoq+2%),为移动互 联网时代最受欢迎的社交媒体平台。 3)转型期:公司在 2014 年以 20 亿美元收购 VR 硬件厂商 Oculus,为下一世代互 联网的布局埋下伏笔。到 2021 年后,随着移动互联网流量见顶、用户增速放缓, 后起之秀 TikTok 以短视频为突破点挤占用户时长,Meta 开始寻找下一增长曲线, 多年孕育的 VR、AR 就是其面向未来 Web 3.0 的落脚点,2021 年 10 月,Facebook 正式改名为 Meta,标志着全力向元宇宙进军。到目前为止,Meta 的 Quest 硬件及 软件是市面最领先的元宇宙生态系统。

2、产品矩阵稳固移动社交城池,视频转型大势所趋

2.1、软件生态:社交龙头难替代

产品矩阵打造全球社交领域龙头。截至 22 年第 3 季度,Meta 系应用(包含 Facebook, Instagram,Whatsapp,Messenger)总月活人数(MAP)达 37.1 亿,每日活跃人数 (DAP)达 29.3 亿。根据 Datareportal 数据显示,2022 年 10 月全球互联网用户达 到 50.7 亿,Meta 系应用对全球互联网用户的渗透率达 73%。根据 Sensor Tower 数 据,截至 22 年 9 月,Meta 的 3 款应用(Facebook、WhatsApp、Messenger)凭借 出色的用户规模分别位列全球热门移动应用月活人数前 5 位,虽然近年来崛起的 TikTok 正在抢夺一部分用户的娱乐注意力,但由于 Meta 的产品矩阵拥有庞大的 熟人社交链沉淀,全球社交龙头地位难以撼动。

Meta 产品矩阵:熟人社交、图文分享辅以即时通讯,打造海外社交媒体龙头。 Meta Platforms 通过熟人社交产品 Facebook、图文分享产品 Instagram、以及即时 通讯工具 Messenger 和 WhatsApp,多管齐下以满足全球大多数国家用户的社交需 求。

2.1.1、Facebook:最大的熟人社交网络

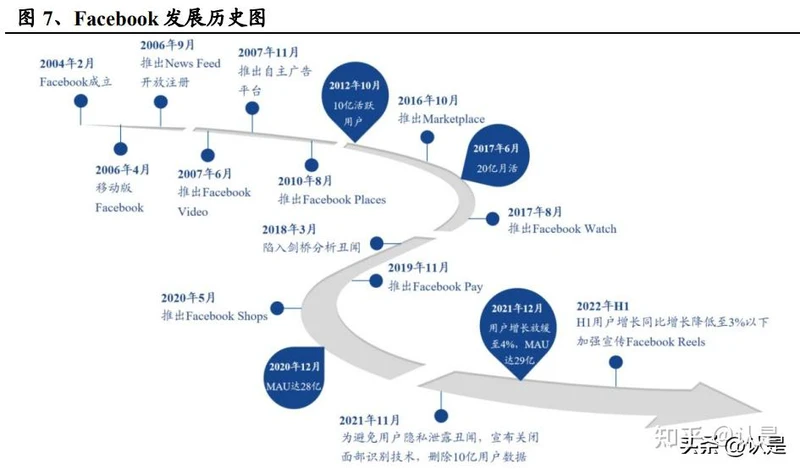

Facebook 是 Meta 旗下的在线社交媒体和社交网络服务应用,也是目前为止全球 用户体量最大的社交应用。 发展历史: 1)从启动到公开访问(2004-2006):2004 年社交网站 The Facebook 诞生;2006 年,向所有拥有电子邮箱的 13 岁以上用户开放。 2)快速成长(2007-2011):2007 年,推出自助广告平台和主页;2010 年,宣布 拥有 5 亿用户,1.5 亿用户通过移动设备访问该网站;2011 年,Facebook 页面浏 览量达到 1 万亿,成为美国访问量第二大的网站。 3)里程碑:10 亿月活(2012-2014):2012 年,Facebook 每月活跃用户达 10 亿; 2014 年,1 月,宣布拥有超过 10 亿移动用户,截至 2014 年 6 月移动广告收入占 比为 62%。 4)里程碑:20 亿月活(2015-2017):2015 年,日活跃用户达 10 亿,推出 Facebook Live;2016 年引入 Facebook Marketplace;2017 年,月活跃用户达到 20 亿,推出 Facebook Watch。 5)剑桥丑闻,声誉危机(2018-2019):Facebook 深陷剑桥分析丑闻风波,涉嫌 侵犯用户隐私及政治操纵,致其市值下跌了 360 多亿美元,股价较当年 7 月峰值 下跌近 40%,声誉一落千丈。 6)重塑品牌,用户增长冲高回落(2020-2021):Facebook 宣布将关闭面部识别 技术,并删除超过 10 亿用户的数据,减轻用户隐私泄露担忧。同时,由于疫情居 家影响,2020 年 Facebook MAU 增长加速,达到 28 亿 MAU,同比增长 12%,但 21 年由于居家人数减少及 TikTok 流量竞争等原因,用户增速放缓至 4%,达 29 亿 MAU。 7)用户增长进入新常态,短视频成为下一发力重心(2022 年至今):Facebook 22 年上半年用户同比增长降低到 3%以下,用户渗透率到顶,增长放缓。受短视频 TikTok 冲击,Meta 加强 Reels 的宣传和建设以争夺短视频市场。

功能定位: Facebook 首页中包含动态消息,即来自好友、所在的小组和关注的主页的不断更 新的帖子列表。在菜单界面,用户可以查看 APP 包含的所有功能。Facebook 快拍(Stories)与 Snapchat 相似,用户可以与好友及粉丝分享短视频或照片,快拍仅 在 24 小时内可见。用户还可通过 Watch 视频发掘视频和原创节目。店铺(Shop) 是一种线上店面,可供用户浏览、探索以及购买商品。同时借助可定制的系列商 品以及简单的设计工具,商家可以展示精选商品、生动地呈现品牌,为客户打造 无缝式购物体验。Marketplace 则主要为用户提供向 Facebook 社群中其他用户购 买和销售商品的功能,以二手交易为主。在新闻(News)界面,用户可以获取到 个性化的新闻内容推荐、本地新闻、节日新闻和其他新闻。而在游戏(Gaming) 界面,用户可以查看和获取各类游戏、观看游戏直播和视频、加入感兴趣的游戏 社群。

用户数据: Facebook 用户渗透放缓,发展 Reels 以吸引年轻用户。截至 3Q22,Facebook 的 月活用户(MAU)达 29.6 亿,同比增长 1.7%;日活用户(DAU)达 19.8 亿,同 比增长 2.6%。其中,北美地区月活人数为 2.66 亿人次(占比 9.0%),YoY+1.9%; 欧洲地区月活人数为 4.1 亿人次(占比 13.8%),YoY-3.6%;亚太地区月活人数为 13.1 亿人次(占比 44.4%),YoY+2.7%;世界其他地区月活人数为 9.7 亿人次(占 比 32.8%),YoY+2.3%。Facebook 欧洲地区用户数从 1Q22 开始出现负同比增长, 同时 3Q22 欧洲月活人数占比也由 3Q20 的 15.1%下降至 13.8%,而亚太地区增速 较快,月活占比由 42.6%上升至 44.4%,典型代表国家有越南、印度尼西亚、菲律 宾等。根据 Pew Research 报告,美国青少年中 Facebook 使用人群占比由 2014- 2015 年的 71%下降至 2022 年的 32%。因此从 20 年开始,Facebook 开始发展 Reels 短视频,以提升用户使用时长并吸引青少年。

2.1.2、Instagram:年轻人的图文分享社区

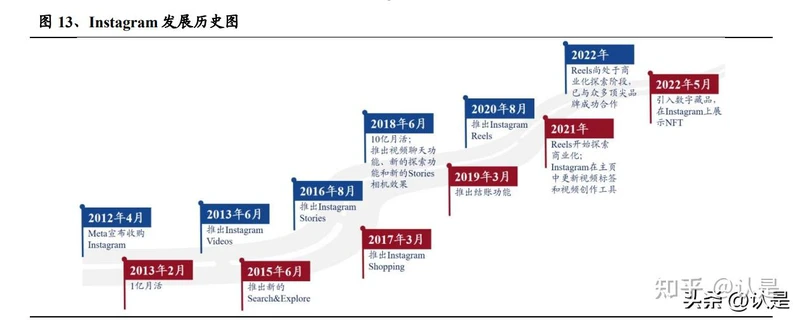

Instagram 是一个上线于 2010 年的照片和视频共享的社交网络平台,2012 年 4 月 Facebook Inc.以约 10 亿美元的现金和股票收购了该服务。Instagram 允许用户上传 可编辑并按主题标签和地理位置标记的照片或视频,用户可以浏览、点赞、关注 和收藏其他用户发布的内容,查看流行趋势。 发展历史: 1)从收购到月活翻倍(2012-2013):2012 年,Facebook 收购 Instagram,当时该 平台的月活跃用户数为 5,000 万;2013 年,Instagram 的月活跃用户达 1 亿,并推 出视频分享功能和 Instagram Direct。 2)里程碑:10 亿月活,不断改进(2014-2018):2015 年,Instagram 的新搜索功 能和探索发布;2016 年发布新外观和图标设计;2016 年,Instagram Stories 发布; 2017 年,推出购物功能;2018 年,Instagram 月活跃用户数达 10 亿,并引入视频 聊天功能、新的探索功能和新的 Stories 相机效果。 3)发力短视频与电商(2019-2020):2019 年,Instagram 推出结账功能,允许商 家直接通过 Instagram 应用程序销售产品;2020 年,Instagram 推出短视频 Reels 功 能,后陆续提升平台内容质量,向货币化迈进。 4)Reels 稳定增长,开始探索商业化(2021 年-至今):Reels 稳定增长,在 2022 年第一季度,Reels 已占据 Instagram 用户使用时间的 20%,而在 2022 年第二季 度,用户使用 Reels 时长环比增幅超 30%;超过 45%的 Instagram 账户每周都与 Reels 互动。此外,公司开始探索 Reels 的商业化,而因 Meta 着眼于 TikTok 与短视频领域的竞争,因此 Instagram 大幅缩减电商功能,未来以拉动广告业务为重点。

功能定位: 作为图文社交软件,Instagram 主要包含 Features、Reels(短视频)、Stories(快拍)、 Messenger、Video(视频)、Shopping(店铺)和 Explore(探索)7 大功能。在 Features 中,用户可以使用 Instagram 最新的滤镜进行图片/视频创作。Reels 是 Meta 对标 TikTok 短视频的产品,用户可以使用 Reels 录制和编辑最长 60 秒的短视频。 Instagram 的快拍(Stories)可允许用户与好友和粉丝分享短视频或照片且仅在 24 小时内可见。在 Messenger 中,用户可以与好友互动,并支持发送用 Instagram 拍 摄的作品。用户还可利用 Video 观看视频或在 Instagram 发起直播,直播回放将在 其主页的“视频”选项卡中显示,当用户关注的人分享直播(Live)时,他们的头像 会显示在动态顶部。购物功能——店铺(Shop)具有多种进入途径:在动态和发 现中轻触带有 Shop 图标的帖子可以查看商品;在快拍中轻触带有商品贴图的快 拍查看商品页面;轻触 Reels 短视频底部的“查看商品”;在直播中,可以将直播 底部商品加入购物车或查看该店铺其他商品;在 Instagram TV 中轻触视频底部的 Shop 查看商品。在探索(Search&Explore)界面中,Instagram 会根据用户的关注 以及点赞的帖子显示推荐内容。

用户数据: Instagram 用户数据平稳,根据 Sensor Tower 数据,Instagram 月活人数约 12 亿人 次,日活人数约 9 亿人次。用户组成以人口众多的发展中国家为主,在东南亚、 非洲等发展中国家中增速较快。

2.1.3、Messenger :强大的通讯办公工具

Messenger 是一款即时通讯应用和平台,用于发送消息和交换照片、视频、贴纸、 音频和文件,并支持语音和视频通话。Messenger 还支持使用 Facebook、Instagram、 Portal 和 Oculus 聊天。 发展历史: 1)从启动到 10 亿月活(2011-2016):2011 年,独立的 Messenger 移动应用程序 推出;2015 年,Messenger 平台引入了视频通话功能;2016 年,Messenger 月活跃 用户数达 10 亿。 2)新版本、第二大下载量(2017-2019):2017 年,推出 Messenger Kids;2018 年,Messenger 4 启动;2019 年,Messenger 成为 2011-2019 年十年来下载量第二 大的移动应用程序,同年,Messenger 不再支持仅使用手机号码注册,用户必须使 用 Facebook 帐号注册。 3)适应形势的改善(2020-2021):2020 年,推出新功能 Messenger Rooms,允许 多达 50 人的视频聊天;推出与 Instagram 跨应用消息传递的功能。2021 年, Messenger 新增视频通话的 AR 体验,同年,Instagram 和 Messenger 跨应用聊天正 式打通。 4)舆论再起(2022 年-至今):再受侵犯用户隐私舆论冲击,Messenger 宣布实 现加密群聊和通话,并于 8 月宣布测试安全储存功能,用于备份用户在 Messenger 上的“端到端”加密聊天数据。

功能定位: 类似于微信,Messenger 主要被用于发送消息、语音和视频通话,用户可以在 Messenger 中添加手机通讯录联系人或 Facebook 好友。用户还可以在 Messenger 上收付款,使用这一功能需要添加借记卡、PayPal 账户或可充值预付卡。并且, 美国 Messenger 用户可以使用二维码或支付链接通过 Facebook Pay 汇款或请求付 款。Messenger Rooms 是一项视频聊天功能,允许用户一次与多达 50 人聊天,该 功能与 Zoom 类似。Messenger 中也可以发布快拍(Messenger Day),这一功能与 Facebook 和 Instagram 中的相似,将照片和视频添加到快拍后,即可同时分享至 Messenger 和 Facebook,分享的内容将在 24 小时后从快拍中消失。

2.1.4、WhatsApp:精简的即时通讯平台

WhatsApp Messenger(WhatsApp)是一款专注于通讯体验的软件,功能与 Messenger 类似,但是更为精简,它允许用户发送文本语音消息、进行语音和视频通话、共 享图像、文档、用户位置和其他内容,可以一次与多达 256 位联系人分享消息、 照片和视频。 发展历史: 1)从收购到 10 亿月活(2014-2017):2014 年,Facebook 宣布收购 WhatsApp; 2016 年,WhatsApp 宣布实现“端到端”加密、引入桌面应用程序并推出视频通话功 能;2017 年,推出 WhatsApp 状态;2017 年,WhatsApp 日活跃用户数达 10 亿。 2)商务应用和改进,用户破 20 亿大关(2018-2020):2018 年,WhatsApp 推出 商务应用程序,并推出了群组音频和视频通话功能;2020 年,推出支付服务、企 业安全托管工具和购物车,同年 WhatsApp 宣布其用户数量突破 20 亿。 3)紧随行业发展步伐,进一步扩充功能矩阵(2021):2 月,开始支持第三方动画贴纸;6 月,Meta 将商店功能拓展至 WhatsApp,并在其商店服务中引入个性化 广告;8 月,对标 Snapchat,开启阅后即焚功能,聚焦用户高关注度;12 月,Uber 于印度推出 WhatsApp 应用内叫车功能,拓展用户运用场景。同年,推出 WhatsApp“端到端”加密备份。 4)丰富生态体系,打造用户商业新场景(2022 年-至今):5 月,Meta 宣布将推 出 WhatsApp Cloud API,将免费为企业提供安全的云托管服务,以及提供云应用 程序编程接口,改善中小企业信息连接响应的速度;10 月,Meta 在 WhatsApp 平 台销售新型广告。同年,WhatsApp 推出语音留言功能。

功能定位: 类似于微信,WhatsApp 使用手机的互联网连接发送文字或语音消息、进行语音或 视频通话,用户无需支付短信或通话费用,还可以通过群组功能与重要的人群保 持联系。WhatsApp 的动态功能也类似于微信朋友圈,用户可以分享可于 24 小时 后自动消失的文本、照片、视频和 GIF 动图等内容,并且可以转发至 Facebook 快 拍,双方都需要将对方的电话号码保存在手机通讯录中。WhatsApp 的支付功能 允许用户向好友转账或分摊账单,使用该功能前需要绑定银行卡。

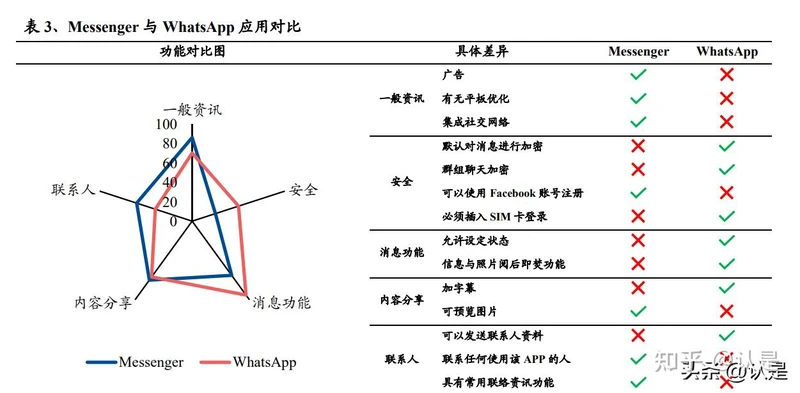

Messenger 与 WhatsApp 对比:作为两款即时通讯应用,1)使用体验方面, Messenger 更侧重于资讯和联系人功能,内含广告,功能更为广泛;而 WhatsApp 更聚焦于消息功能的用户体验,无广告,消息默认端到端加密,安全性和隐私性较高。2)用户流量方面,Messenger 的全球活跃用户数正面临下滑,而 WhatsApp 的活跃用户数仍保持稳健增长。根据 GWI 一项针对 16-64 岁人群的调查,2022 年 10 月,16.1%的受访者表示 WhatsApp 是其最爱的社交媒体平台,其次是 Facebook (14.6%)与 Instagram(14.5%),而仅有 2.6%的人群喜欢 Messenger,可见 WhatsApp 的受欢迎程度更高。目前 WhatsApp 保持着约 20 亿人次的月活用户规模,是仅次 于 Facebook 的一款在全球内最受欢迎的社交应用,在欧洲、南美洲、东南亚等地 区的一些国家已成为超越 Facebook 的用户首选社交应用。此外,WhatsApp 的企 业版应用 WhatsApp Business 亦成为中小商家与用户联系的热门应用之一。

2.2、产品发展方向:以 Reels 进行短视频争夺赛

短视频平台冲击用户使用时长。近年来受到 TikTok 短视频的冲击,Meta 应用的 用户使用时长出现了一定程度的下降。根据 eMarketer,2020-2021 年,TikTok 在 美国成年人每日使用时长由 39 分钟上升至 44 分钟,在前六大社交媒体平台中仅 次于 YouTube 的 45 分钟。而 Instagram 则以每日 30 分钟排在最后,相差 31.8%, Facebook 的每日平均使用时长则由 2020 年的每日 35 分钟降至 32 分钟,是唯一 的使用时长下降的平台。根据 Sensor Tower,2020 年 1 月-2022 年 9 月间,TikTok 的用户每日平均使用时长呈缓慢增长态势,已先后超越 Instagram、Facebook、 WhatsApp 跃居成为单用户每日使用时长最长的应用。

2.3、TikTok 难以撼动 Meta 熟人社交关系链

TikTok 虽来势汹汹,但我们并不认为 TikTok 对 Meta 具有颠覆效应,Meta 全球 社交龙头地位在移动互联网时代难以撼动:

1)Facebook 系应用具有强社交属性,其社交地位难以被 TikTok 取代。根据 22 年 10 月 GWI 在 16-64 岁人群的调查,47%的互联网用户使用社交媒体的主要原 因为和朋友和家人保持联络,排名第一;其次,35.4%的用户使用社交媒体的原因 为打发时间。本质上来说,和熟人社交仍是大多数人使用社交媒体的头等动因。 在这点上,尽管目前 TikTok 发展十分强悍,但是其依然无法取代 Meta 在熟人社交和通讯的地位。 从我国微信和抖音的案例来看,抖音在经历迅猛的用户增长和较成熟的商业化后, 目前月活用户达 8 亿人次,仍不敌微信的 12 亿人次,根据 GWI,21 年 3 季度, 77%的中国互联网用户最常用的社交媒体应用为微信,而抖音以 70%排名第二。 在最爱的社交平台应用排行榜中,最爱微信的用户以 40.2%的占比排名第一,而 最爱抖音的用户占比仅为 18.1%。同时,根据功能定位,用户使用 Facebook 的主 要功能为给家人或朋友发消息,而 TikTok 的这项活动的占比是最低的。因此尽管 TikTok 对 Meta 造成了一定的冲击,但用户使用 Facebook 系应用进行社交的刚性 需求不会改变,Meta 的社交龙头地位仍难以撼动。

2)功能定位和用户画像不同,受 TikTok 影响最大的是 Snapchat。根据 GWI 2022 年 10 月披露的针对 16-64 岁用户使用社交媒体参与不同活动的情况统计来看, Facebook 的最常见活动为给家人或朋友发消息,比例达 71%,而使用 TikTok 给朋友或家人发消息的比例仅为 17%。TikTok 最常见的活动是寻找有趣或娱乐的内容, 与 TikTok 重合度较高的竞品主要包括 Instagram、Snapchat。从四款娱乐应用的用 户层面进行分析,用户年龄分布方面,TikTok、Snapchat 的用户更加年轻化,根据 Sensor Tower 2022 年第 3 季度数据,TikTok、Snapchat 18-24 岁人群占比分别达 32%和 38%,而 Instagram 的主要用户为 25-34 岁人群;用户留存方面,根据 Sensor Tower 2022 年第 3 季度数据,Instagram 整体的用户留存表现最好,TikTok 的 1 天 用户留存表现仅次于 Instagram,超过 YouTube,但长期用户留存不如 YouTube。 用户粘性(DAU/MAU)方面,2020 年 1 月-2020 年 7 月间,WhatsApp 的用户粘 性最高,达 85%,而 TikTok 与 74%DAU/MAU 的 Instagram 相比仍有一定的差距, 同赛道内最大的竞争对手为 Snapchat。

3)TikTok 增长放缓,威胁减弱。根据 Sensor Tower 数据显示,TikTok MAU 达 11.4 亿(yoy+7.8%,mom+1.3%),DAU 达 7.2 亿(yoy+6.8%,mom-0.3%),22 年下半年的 MAU 平均月增速为 8%,相比 21 年的 55%MAU 月平均增速,大幅 度下降,我们认为,由于海外线上娱乐产品的多样性,TikTok 或难以达到国内抖 音的短视频渗透率。

3、宏观逆风,商业化等待景气度恢复

3.1、海外互联网广告大盘回顾

全球广告大盘趋势 1:疫情后,全球广告大盘增速冲高回落。近年来,全球广告 大盘整体保持增长态势,在经历了 2020 年的疫情冲击和 2021 年的强势反弹至 7,806 亿美元后,预期全球广告将进入了低速平稳增长时期,2017-2022 年全球广 告规模(以营收计)平均复合增速 CAGR 为 6.8%。

全球广告大盘趋势 2:全球经济衰退之下,广告行业逆风持续,Meta 广告业务持 续面临挑战。广告属于强周期性行业,广告增速与 GDP 增速具有强相关性,历史 上看,在 2000-2001 年互联网泡沫、2008 年经济危机、2020 年新冠疫情中,全球 广告规模增速与 GDP 增速呈现了高度相似的下跌趋势;2022 年 6 月,美国 CPI 同比上涨 9.1%,创下 41 年来历史新高,消费者信心指数急速下跌,这对严重依 赖广告业务的社交媒体无疑是巨大的挑战。在 Snapchat2022 年第二季度业绩会上 CEO 表示,本季度“没有反映我们的雄心壮志”,由于前景不明朗,Snap 拒绝为本 季度提供指导。随着用户数量和广告收入增长放缓,扎克伯格在 2022 年 7 月曾公 开表示,“Meta 正面临近期历史上最严重的经济衰退之一”。

全球广告大盘趋势 3:内生性增长动力减缓,宏观经济关联度提升。互联网广告此前增长主要得益于移动互联网的渗透率不断提升,相比于传统广告,数字广告 (搜索广告、横幅广告、视频广告、分类广告)已成为广告商的主要广告投放形 式,近五年来投放金额与增速均保持较快增长,且在广告行情低迷的 2020 年也仍 旧保持了正增长,2021年数字广告总规模达4,917亿美元,数字广告渗透率为63%。 但根据 Datareportal 数据,截至 2022 年 10 月,全球互联网渗透率已达 63.5%,发 达地区如北美、欧洲的渗透率已超 80%,发展中地区(除非洲、东南亚)的渗透 率也接近 70%,整体增长空间有限。因此,互联网广告未来增长驱动更加取决于 宏观经济增长。

全球广告大盘趋势 4:视频广告增长迅猛,Reels 或是 Meta 广告业务超预期的潜 在看点。近年来,短视频的兴起推动了视频广告的快速发展。根据 eMarketer,在 美国视频广告的市场规模从 2017 年的 163 亿美元增至 2021 年的 602 亿美元,成 为超越横幅广告的第二大广告形式,5 年复合增长率为 29.9%。随着 Meta 大力发 展 Reels 产品,Reels 的广告商业化或能提供额外的内生性增长动力。

3.2、海外广告竞争变化:TikTok 异军突起,IDFA 增加压力

数字广告商竞争新格局:竞争日益激烈,TikTok 成为挑战 Google、Meta 双寡头 市场的新势力。当前全球的主要数字广告商有 Alphabet、Meta、Alibaba、TikTok、 Tencent、Microsoft 等。在数字广告收入中,Alphabet 旗下的 Google 稳坐行业龙 头地位,Meta 旗下的 Facebook 次之,在美国地区,2021 年仅 Alphabet 和 Meta 两 大公司的旗下应用就已占据 70.1%的市场份额(Google+YouTube 42.3%)。而随 着海外短视频平台 TikTok 的崛起和商业化的加速,据 eMarketer 预测,2022 年 TikTok 平台广告收入将破 100 亿美元,增速超 200%。

苹果 IDFA 政策和谷歌隐私政策冲击之下,数字广告业经历重塑。IDFA(Identifier For Advertising)是苹果分配给用户设备的随机设备标识符,IDFA 可以识别特定 用户是否出于付款和归因目的点击广告,广告商可通过 IDFA 来为用户提供定制 化广告。在 2021 年 4 月苹果更新 iOS14.5 系统后,新的 ATT 框架下应用商在使 用 IDFA 时必须经过用户的同意,导致广告商获取的用户信息的精准度下降。与 此同时,为应对用户对隐私和数据控制的更高要求,谷歌计划长期反对 Chrome 浏 览器中的第三方追踪器,但谷歌多次宣布暂缓淘汰第三方 cookies 的计划,2022 年 7 月 27 日已将淘汰计划延迟至 2024 年。 苹果 ATT 框架使 Meta 丧失部分用户标识信息,广告投放精准度受阻。但与此同 时,Meta 正在短期通过创新广告形式优化广告解决方案,中长期形成用户导流, 开发隐私增强技术优化广告系统,预计长期 Meta 的应对措施将逐步见效。

谷歌和 TikTok 或一定程度上躲避 IDFA 政策冲击。谷歌的搜索广告仅依靠第一 方数据即可进行广告精准投放,受苹果 IDFA 政策冲击相对较小。而 TikTok 旗 舰产品“For You”算法利用用户偏好和活动的历史记录自动为用户推荐感兴趣的 内容,一定程度上可规避苹果隐私更新造成的损害。根据 Lotame 预测,2022 年 预计各个平台将因苹果隐私政策损失收入分别为:推特损失 3.23 亿美元, Snapchat 损失 5.46 亿美元,YouTube 损失 22 亿美元,Meta 损失 128 亿美元。 IDFA 扰动广告业务发展,Meta 发展 AI 以抵御新政冲击。具体措施包括优化广 告系统和促进广告基础设施建设。短期 Meta 将通过 Messenger 直达广告,加强用 户与商家的联系纽带,提升用户画像清晰度。中期 Meta 将利用界面优化促成用户 行为,开设电商引导用户于 Facebook 和 Instagram 数字门店购买商品。长期 Meta 将开发隐私增强技术,并推进 AI 与机器学习以提高创建、管理、改进广告的能力。 在后 IDFA 时代,隐私政策长远而言将愈演愈烈,但同时 Meta 算法技术的加速迭 代优化为其保驾护航,虽短期内用户画像失真及 CPM 下行,但长期仍存机遇。且 由于法律推进较为缓和,Meta 拥有稳固庞大的社交流量且投放运营能力优秀, IDFA 短期难以对 Meta 的广告业务造成破坏性冲击,合规成本上升风险整体可控, 因此我们预期 IDFA 造成的不利影响将逐步收窄。

3.3、监管力度提升,未能减缓 Meta 收购步伐

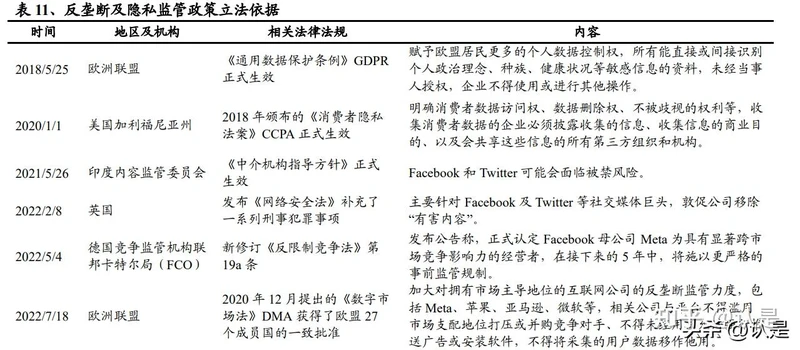

2018 年起,由欧盟和美国为首的各国开始对 Meta 等科技巨头进行严格监管,法 律法规正在不断发展完善,诉讼行为越来越频繁。

面临持续的反垄断压力,Meta 采用多渠道措施驳回垄断指控。例如 2018 年 Criteo 与 2022 年 FTC 反垄断指控事件。2018 年,Criteo 向法国竞争管理局提出上诉, 指控 Meta 滥用了市场主导地位,Meta 通过承诺未来 5 年将开放其广告活动数据 解决了 Criteo 的诉讼问题。2022 年 7 月,Meta 被美国联邦贸易委员会(FTC)提 起诉讼被迫推迟收购 VR 公司,同年 10 月,Meta 递交文件请法庭驳回反垄断诉 讼,称 FTC 诬谤其收购公司的意图,听证会将于 12 月举行。反垄断无法阻碍 Meta 力拓商业版图的步伐,在 10 月 11 日举办的 Meta Connect 2022 直播大会上,Meta 宣布其成功收购三家 VR 工作室,分别是 Camouflaj,Armature Studio 和 Twisted Pixel,近两年 Meta 的收购交易已达到 10 笔。

4、Meta:价格驱动收入,静待广告主需求反弹

4.1、Meta 广告业务介绍

广告是 Meta 的核心收入来源,绝大多数收入来自应用家族出售的广告位。根据 2022 年 Q3 财报,Meta 的广告收入(272.37 亿美元)占总收入 277.14 亿美元的比 例为 99.3%,而应用家族收入和元宇宙业务收入仅占比 0.7%。分地区来看,北美 地区营收占 Meta 收入近一半(占比 47%),欧洲地区营收占比 20.9%,亚太地区 营收占比 20.9%,世界其他地区营收占比 11.2%。

Meta 广告商业模式:竞价系统自主匹配,以实现效益最大化。在 Meta 已有自主 广告投放平台中,广告系统会根据广告主对理想受众的描述来决定向特定用户优 先展示哪些广告,然后用理想受众条件来匹配可能对广告感兴趣的用户,广告位 多以拍卖形式出售。

Meta 的广告形式包括:图片广告、视频广告、轮播广告(在单条广告中滑动查看 更多照片或视频)和精品栏广告(在主打视频/大图下方随附更小图片,点击精品 栏图片即可浏览商品并在平台内进行购物)。目前分别在 Facebook、Instagram、 Messenger 中的不同位置进行投放。 Facebook 中的广告主要包括 9 大类,1)动态消息广告(Facebook Feed),在用 户浏览电脑或手机版动态消息(Feed)中展示;2)右边栏广告(Facebook Right Column),仅向使用电脑浏览 Facebook 的用户展示;3)即阅文广告(Facebook Instant Articles),在用户阅读文章时插入广告版面;4)视频插播位(Facebook In-Steam Video):在 Facebook 视频点播和精选合作伙伴直播中以短片形式展示, 或在 Facebook Watch 和 Facebook Feeds 上纯视频环境中的两次视频自然播放之间 展示;5)Marketplace 广告(Facebook Marketplace):在用户浏览 Marketplace 时展示;6)快拍广告(Facebook Stories):在 Facebook 用户浏览快拍中展示; 7)搜索结果广告(Facebook Search Results):在 Facebook 和 Marketplace 搜索 结果旁展示;8)发现商家广告(Facebook Business Explore):广告在发现商家 界面进行展示;9)Reels 广告:以全面屏滚动形式出现,插播在两条视频中间。

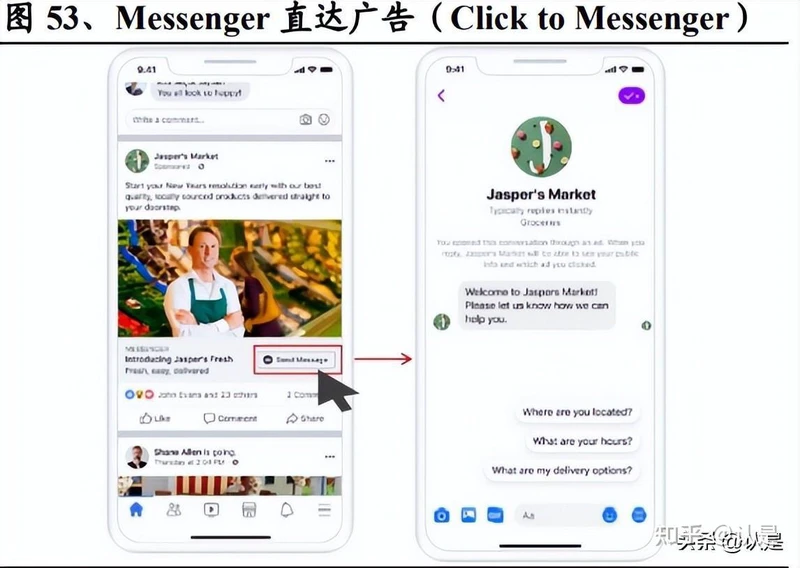

除此之外,广告主还可在 Messenger 上投放广告,形式有:赞助消息广告(Sponsored Message)、Messenger 收件箱广告和快拍广告,分别在 Messenger 消息栏、Messenger 的 Inbox 界面以及 Stories 中呈现。与此同时,Meta 亦创新了 Messenger 直达广告 (Click-to-Messenger Ad)的新广告形式,该广告以Facebook、Instagram或Messenger 广告为切入点,引导用户通过点击广告,进入与商家的 Messenger 聊天窗口,在 聊天窗口中用户将会直接与商家进行聊天互动。目前 Messenger 直达广告已支持 商家消息直发 Facebook、Instagram、Messenger、WhatsApp 四个平台的消息框。 根据 Meta22Q2 业绩会,Messenger 直达广告已是一项数十亿美元的业务,保持着 两位数的强劲增长。我们认为该广告形式有利于广告主挖掘目标客户实现精准营 销,同时更有利于平台的广告归因,未来商业潜力较大。

Meta 广告垂直行业分布:Meta 广告主的典型行业主要包括汽车、B2B、包装消费 品、电商、教育、娱乐和媒体、金融服务、游戏、房地产、餐饮、零售、科技与 电信、旅游。根据调研数据,在所有广告主中,游戏和网服的比例约为 70%,电 商类型的广告主会更喜欢投在 TikTok 平台上,因为成本较低。但电商类型广告主 投放的规模波动较大,主要受其收入影响。总体而言大型电商倾向于投放在 Meta 上,小型电商由于预算有限更喜欢投放在 TikTok 平台上。 Meta 广告类型:Reels 短视频商业化前景广阔,短视频变现初露锋芒。Feeds、 Stories、Reels 目前是 Facebook 及 Instagram 最主要的广告投放渠道。首先对于 Instagram,根据 Tinuiti,22 年第 2 季度,Instagram 中大部分广告收入来源于 Feed 和 Stories,分别占比 48.6%和 38.8%。Reels 于 21 年初逐步投入广告以来,广告 收入稳步提升,从 21Q4 占比 1%至 22Q2 占比 3.9%。其次对于 Facebook,根据 Tinuiti,在 22Q2,Facebook 广告收入主要来源于 Feed,占比高达 72.1%,而 Reels 的广告收入初露头角,于 22Q2 占比达 0.9% (包括 Reels Overlay)。Reels 作为 22 年的重要事项之首,Meta 高管认为 Reels 的变现能力大有可观,截至 22Q2,Reels 的变现能力已超过了同期的 Stories,累计创收超过 10 亿美元。

4.2、量驱动到价驱动,广告价格是第一跟踪指标

广告价格是 Meta 复苏的第一跟踪指标。18 年-19 年,Meta 的广告收入主要由广 告曝光量(Ad impressions)增长而驱动,也就是 Instagram 通过 Stories、Feeds 和 Facebook 的 Mobile news feeds 增加广告加载率增加广告曝光量,广告价格保持下 滑趋势,并非主要收入驱动力。但 20 年开始,由于线上广告需求增长,广告价格 大幅度拉升,而广告曝光量由于 Meta 缺乏新产品,原产品广告加载率见顶,新增 广告库存下降,增速明显变缓。22 年开始,由于宏观经济逆风,广告主竞价需求 减弱,而库存又无明显增长,导致收入开始显著放缓。

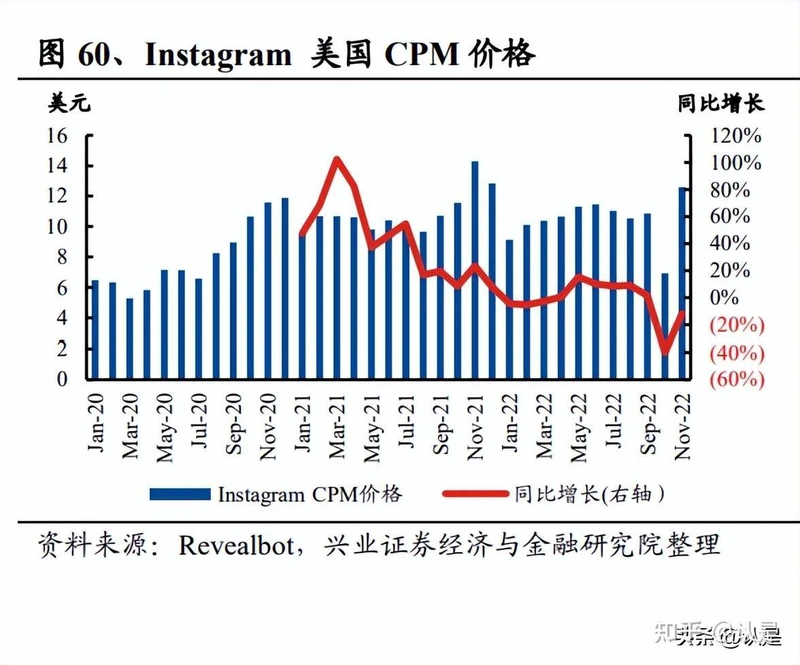

10 月 Meta 广告价格仍未见回升信号。根据 Revealbot 数据显示,Facebook 广告 价格(CPM)从 21 年 11 月见顶,此后不断下降,截至 11 月份,Facebook 美国地 区 CPM 为 13.5 美元,同比下滑 23%;而 Instagram 广告价格(CPM)同样在 21 年 11 月见顶,此后价格虽不像 Facebook 一样一路下滑,但是增速同样明显放缓, 截至 11 月份,Instagram 美国地区 CPM 为 12.6 美元,同比下滑 12%。我们认为, Facebook、Instagram 的广告价格反映了海外广告主由于宏观经济下行,投放需 求大幅度下滑,未来反弹需等到海外宏观经济回暖,广告主投放意愿提升。

5、Meta:降本增效进行时,利润端改善可期

5.1、Meta 财务分析:错误判断下的扩张

自 2022 年以来,由于海外宏观压力,Meta 收入利润持续下滑,3Q22 营收达 277 亿美元(yoy-4.5%,qoq-3.8%),而经调整净利润(Non-GAAP)由于此前成本的 增长,下滑幅度大于收入,3Q22 经调整净利润达 75 亿美元(yoy-35%,qoq-25%)。

毛利率趋稳,研发成本大幅度提升。Meta 3Q22 毛利率达 79.4%(yoy-0.7pcts,qoq2.6pcts),自 2020 年以来,Meta 毛利率维持保持在 80%上下浮动。但其三费中 的研发费用率在 2022 年以来的飙升导致其利润率出现明显下跌。Meta 3Q22 研发 费用率达 33%,较 4Q21 的 21%,上升 12pcts,而其经调整净利润率则从 4Q21 的 38%下跌至 3Q22 的 27%。

错误预判下的大幅度扩张。Meta 3Q22 的资本支出达 94 亿美元(yoy+117%),而 员工数量同样创下历史新高,达 87,314 名(yoy+28%,qoq+5%),这也是其研发 成本近期大幅上涨的主要原因。

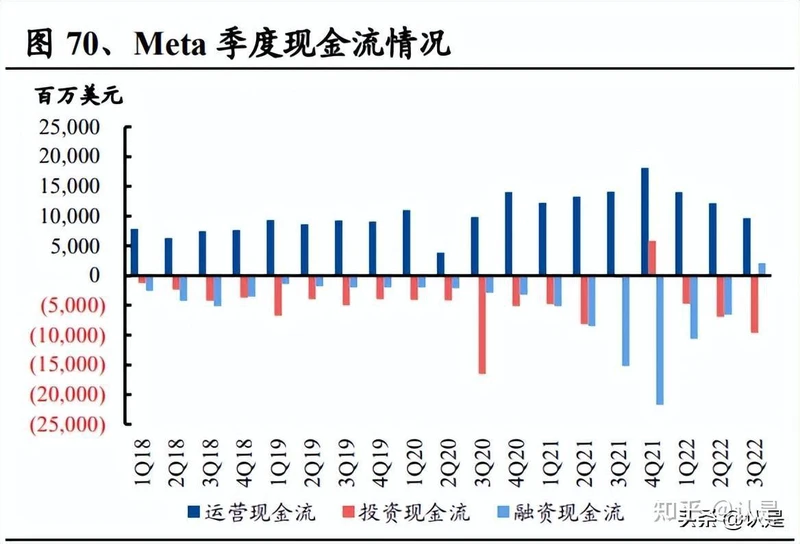

安全垫较厚,及时止血为时未晚。Meta 3Q22 的净现金达 382 亿美元,运营现金 流收入达 97 亿美元,财务层面较为安全。但其投资现金流支出 3Q22 也达到了 97亿,主要为资本支出。

5.2、亡羊补牢,Meta 开始收缩

裁员是 Meta 降本增效的开始。22 年 11 月 9 日,Meta CEO 马克·扎克伯格发布 公开信,宣布裁员并暂停招聘直至 1Q23,裁员比例为 13%(超过 11,000 名员工)。 减少盲目投资也是重点。公开信中,马克·扎克伯格提到,20 年,他对疫情带来 的互联网线上化率快速提升误判为永久提升,同时,没预期到经济衰退来得如此 之快,他对此前的错误扩张的决策负全责。而除了裁员外,资本投入也必须缩小 范围,未来的投资会局限在 AI 推荐系统,广告、商业平台,以及元宇宙。 元宇宙投资也将减少。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)